Il flusso monetario scontato o flusso di cassa attualizzato (Abbreviato DCF, dall’inglese Discounted Cash Flow) è un metodo di valutazione utilizzato per stimare l’attrattiva di un’opportunità di investimento. L’analisi DCF utilizza le proiezioni dei futuri flussi di cassa liberi scontati (Free Cash Flow, abbr. FCF) per stimare il valore attuale, che viene utilizzato per valutare il potenziale di investimento.

Se tale valore stimato attraverso l’analisi DCF è superiore al costo attuale della partecipazione, la società è sottostimata. Viceversa è sovrastimata.

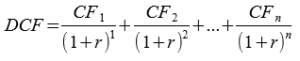

Viene calcolato in questo modo:

dove

CF: Free cash flow futuri;

r: discount rate (Wacc) ossia il tasso di sconto;

Per calcolare i Free Cash Flow futuri dobbiamo stabilire la crescita futura (growth) della società che stiamo valutando. Per fare questo, un buon punto di partenza ci viene fornito dall’analisi dei flussi di cassa dei 10 anni precedenti. Se la loro media annua, comunque, è superiore al 20% impostiamo come valore 20% a titolo di sicurezza.

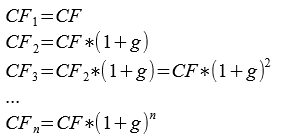

Definito:

g: crescita;

avremo

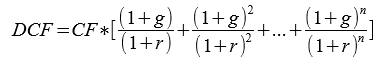

e quindi:

L’obiettivo dell’analisi DCF è quello di stimare il denaro che l’investitore può ottenere da un investimento, rettificato per il valore temporale del denaro.

Il valore temporale del denaro si basa sul presupposto che un euro oggi vale più di un euro di domani.

Per esempio, supponendo un interesse annuo del 5%, € 1,00 in un conto di risparmio avrà un valore di € 1.05 in un anno. A causa della proprietà simmetrica (se a = b , allora b = a ), dobbiamo considerare ad un anno da ora € 1.05 a fronte di € 1.00 di oggi.

Quando si tratta di valutare il valore futuro degli investimenti, è comune utilizzare il costo medio ponderato del capitale (WACC) come il tasso di sconto.

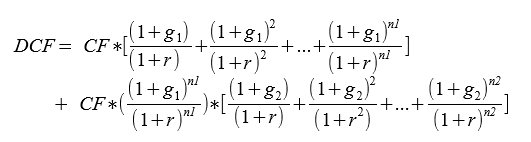

Consideriamo di avere due crescite differenti nel tempo

Per sicurezza, il metodo viene modificato tenendo in considerazione una crescita nel tempo non costante, o meglio sarà costante per i primi anni secondo una percentuale e per i successivi anni secondo una percentuale inferiore.

Pertanto potremmo avere ad esempio una crescita del 10% per i primi 10 anni e una crescita più prudente del 4% per i successivi 10 anni.

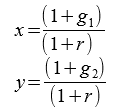

Definendo:

n1: i primi anni;

g1: crescita nei primi anni;

n2: anni successivi;

g2: crescita negli anni successivi;

avremo:

Ponendo:

avremo:

![]()

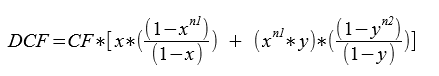

pertanto la formula definitiva è:

Un esempio pratico

Sebbene la formula sembri a prima vista complicatissima, in realtà ciò che andiamo a fare è davvero molto semplice.

Si tratta di eseguire tante volte sempre la stessa operazione e sommare alla fine i valori ottenuti.

Esempio:

calcoliamo il valore DCF di una società con i seguenti dati:

- CF: 50€;

- g1: 10% (crescita nei primi anni);

- n1: 10 anni (durata della prima fase di crescita);

- g2: 5% (crescita nei successivi anni);

- n2: 10 anni (durata della seconda fase di crescita);

- r: 8% (tasso di sconto);

| Fase | Anno | Fcf = CF * (1+g) | Fcf / (1+r)^n |

|---|---|---|---|

| n1 | 1 | 55 50 *(1+0,1) |

50,93 55 /(1+0,08)^1 |

| n1 | 2 | 60,5 55 *(1+0,1) |

51,87 60,5 /(1+0,08)^2 |

| n1 | 3 | 66,55 60,5 *(1+0,1) |

52,83 66,55 /(1+0,08)^3 |

| … | |||

| n2 | 19 | 201,19 191,61 *(1+0,05) |

46,62 201,19 /(1+0,08)^19 |

| n2 | 20 | 211,25 201,19 *(1+0,05) |

45,32 211,25 /(1+0,08)^20 |

Sommando tutti i valori:

50,93 + 51,87 + 52,83 + … + 46,62 + 45,32 = 1070,03

Proviamo ad eseguire lo stesso calcolo direttamente con la formula semplificata:

X: 1,019 dato da (1 + 0,1) / (1 + 0,08);

y: 0,972 dato da (1 + 0,05) / (1 + 0,08);

DCF = 50 * [(1,019 * (1-1,019^10) / (1-1,019)) + (1,019^10 * 0,972 * (1-0,972^10) / (1-0,972)) ]

DCF = 1070,03

Come vedete, entrambi i metodi, portano ovviamente allo stesso identico risultato.

Eseguito questo calcolo se

prezzo attuale azione < DCF Titolo sottovalutato

se:

prezzo attuale azione > DCF Titolo sopravvalutato

A breve rilascerò un tool online per eseguire i calcoli di questo metodo di valutazione.

Giacomo says:

Volevo sapere se è disponibile il tool online per calcolare il flusso di cassa attualizzato.

Grazie!

Fabio says:

Ciao Giacomo,

a breve sarà disponibile 😉

Torna a trovarci

Fabio says:

Eccolo: http://www.finanza.guru/calcolo-dcf-discounted-cash-flow/

FRANCESCO says:

Buonasera, le chiedo un aiuto al seguente problema:

La Constantin SA di Sion pianifica i seguenti free cash flow e a partire dall’anno 4 mette in

conto una crescita zero (cifre in migliaia di CHF):

Anno Free CF

0 1’150

1 1’220

2 1’300

3 1’400

4 ?

Inoltre il CEO della Constantin SA, Eric Crincoletto, calcola i seguenti dati:

Valore netto dell’impresa secondo il metodo DCF (fine anno 0): 13 513

WACC utilizzato per il valore dell’impresa secondo il metodo DCF: 8%

Valore di mercato dell’indebitamento (fine anno 0): 11 300

Esercizio:

Calcolate il free cash flow costante previsto per l’anno 4 e gli anni successivi a cui è

riconducibile il valore netto dell’impresa sopra menzionato (arrotondate il risultato al migliaio

di CHF).

La ringrazio in anticipo per l’eventuale risposta.

Cordiali saluti

Francesco